인터넷전문은행 3사, 올해 중금리대출 목표치 일제히 상향

온투업계, 자체 신용평가모형 고도화로 중금리대출 확대 계획

늘어나는 경쟁사에 대출 총량규제 강화까지···제동 걸린 저축은행

[시사저널e=김희진 기자] 중금리대출 시장의 강자로 꼽히던 저축은행이 갈수록 힘을 잃어가는 모습이다. 강화된 대출 총량규제와 더불어 인터넷전문은행과 온라인투자연계금융업(온투업·옛 P2P) 등 중금리대출 시장에 뛰어드는 경쟁사가 늘어가면서 입지를 지키기 어려워진 까닭이다.

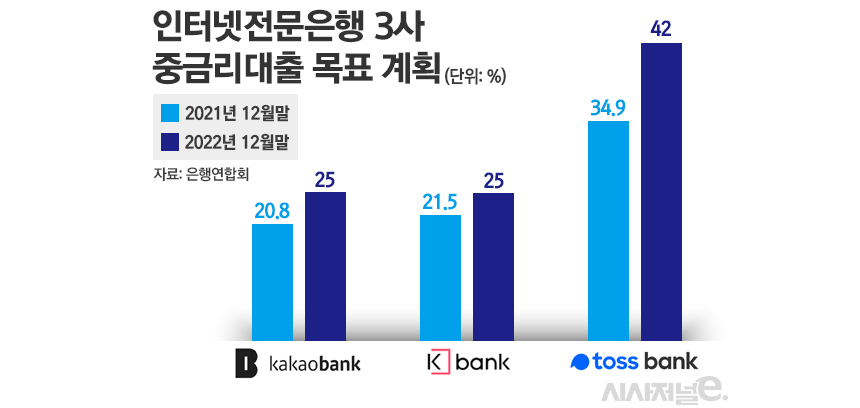

21일 금융권에 따르면 인터넷전문은행 3사는 모두 올해 중·저신용자 대출 목표치를 지난해 대비 상향했다. 케이뱅크와 카카오뱅크는 올해 중·저신용자 대출 비중을 25%까지 확대하겠다는 목표를 내걸었다. 각각 전년 대비 3.5%포인트, 4.2%포인트 상향된 수치다. 토스뱅크는 목표치를 케이뱅크, 카카오뱅크보다 훨씬 높게 잡았다. 토스뱅크는 올해 말까지 중·저신용자 대출 비중을 42%까지 확대한다는 계획이다.

상향된 목표치에 맞춰 인터넷전문은행들은 지난해에 이어 올해도 중금리대출 확대를 주요 과제로 추진하고 있다. 실제로 카카오뱅크는 지난해 4분기부터 고신용자 대상 신용대출을 전면 중단하고 중·저신용자 대출 취급에 집중하고 있다. 이에 힘입어 카카오뱅크의 중신용자 대상 신용대출 잔액은 지난해 1분기 1조3982억원에서 2분기 1조5052억원, 3분기 1조9701억원, 4분기 2조4643억원 등으로 꾸준히 증가세다.

케이뱅크는 중저신용 및 씬파일러(Thin Filer·금융이력부족자)에 특화된 신용평가모형(CSS) 개발을 완료했다. 케이뱅크는 새롭게 개발한 CSS 모형을 대출상품 전반에 즉시 적용해 중저신용과 씬파일러 고객 확대에 적극적으로 나선다는 방침이다.

케이뱅크 관계자는 “시뮬레이션 결과 신규 CSS의 중저신용 고객군 대출 승인율이 기존 모형 대비 약 18.3% 증가했다”며 “금융거래 정보가 상대적으로 부족한 씬파일러 고객군은 승인율이 약 31.5% 상승하는 것으로 나타났다”고 설명했다.

토스뱅크 역시 중금리대출 취급 확대를 위해 신용평가사 신용점수 외에도 다양한 비금융 정보를 활용한 자체 CSS 따라 고객의 신규 대출 여력을 판단하고 있다.

토스뱅크 관계자는 “지난해 토스뱅크가 건전한 중·저신용자로 분류해 포용한 고객은 제2, 제3금융권 대비 6~8%가량 낮은 금리로 대출을 받을 수 있었다”며 “고객의 신용점수를 진입장벽으로 삼는 대신 건전한 중·저신용자를 발굴해 폭넓고 합리적인 대출 서비스를 제공할 것”이라고 말했다.

인터넷전문은행뿐만 아니라 최근에는 온투업체(옛 P2P업체)들도 중금리대출 확대에 열을 올리고 있다. 온투업 정식 등록 1호 업체들인 피플펀드·8퍼센트·렌딧 등은 모두 자체 CSS를 기반으로 개인신용대출을 취급하고 있으며, 올해 CSS 고도화를 바탕으로 중금리대출 활성화에 나설 계획이다.

반면 저축은행은 타 업권과 달리 중금리대출을 확대하기 어려워졌다. 올해 저축은행이 지켜야 하는 가계대출 총량규제 목표치는 회사별로 10.8~14.8% 수준이다. 이는 지난해 증가율 목표치인 21.1%의 절반 수준에 불과하다. 앞서 금융당국은 가계대출 총량규제 대상에서 중금리대출 공급액을 제외하는 인센티브 도입을 검토해왔으나 현재까지 해당 방안 도입은 감감무소식이다. 인센티브 없이 지난해보다 대폭 강화된 총량 규제가 적용된다면 저축은행들은 중금리대출을 제한적으로 취급할 수밖에 없다.

저축은행 관계자는 “올해 총량규제가 강화된 데다가 중금리대출 인센티브 도입 방안도 아직까지 확정된 내용이 없어 중금리대출을 작년처럼 적극적으로 취급하기는 쉽지 않을 것”이라며 “인터넷전문은행과 온투업체 등 다른 업권에서도 중금리대출 시장에 힘을 쏟고 있어 경쟁 심화와 수익성 악화가 우려된다”고 말했다.